新聞資訊

網(wǎng)站當前位置:網(wǎng)站首頁 > 新聞資訊- 新個稅提前了!剛剛宣布,9月工資大變!

新的個稅起征點將于10月1日起實施,引發(fā)了很多人的討論和關注!

很多人關心,如果是9月份工資在10月份發(fā)放,是按照新的5000元起征點計稅嗎?現(xiàn)在,這個問題有了權威答案。

9月工資10月發(fā),

個稅按照3500還是5000?

1、只要是在10月1日后發(fā)放,就可以適用5000元起征點。

9月8日,財政部、稅務總局印發(fā)《關于2018年第四季度個人所得稅減除費用和稅率適用問題的通知》,明確了關于工資、薪金所得適用減除費用和稅率問題。

文件表明:對納稅人在2018年10月1日(含)后實際取得的工資、薪金所得,減除費用統(tǒng)一按照5000元/月執(zhí)行,對納稅人在2018年9月30日(含)前實際取得的工資、薪金所得,減除費用按照稅法修改前規(guī)定執(zhí)行。

意思就是:10月1日后實際取得的工資、薪金所得,減除費用統(tǒng)一按照5000元/月執(zhí)行,即不管發(fā)放的是哪個月的工資,只要是在10月1日后發(fā)放,就可以適用5000元起征點。這樣可以讓員工們享受到改革的紅利。

2、9月份和10月發(fā)放差距是非常大的!比如:同樣是月工資1萬2。

張三在2018年10月份稅前工資12000元,需要繳納各項社會保險金1100元。

(1)適用5000元新的費用標準和新的稅率表

應納稅所得額=稅前工資收入金額-五險一金(個人繳納部分)-起征點(5000元)

=12000-1100-5000=5900元

找稅率及速算扣除數(shù):參照上面的工資稅率表不含稅部分,超過3000元至12000元的部分,則適用稅率10%,速算扣除數(shù)為210。

應納個人所得稅稅額=應納稅所得額*稅率-速算扣除數(shù)=5900*10%-210=380元

(2)如按照適用3500元舊的費用標準和舊的稅率表

張三在2018年10月份稅前工資12000元,需要繳納各項社會保險金1100元,

應納稅所得額=稅前工資收入金額-五險一金(個人繳納部分)-起征點(3500元)

=12000-1100-3500=7400元

找稅率及速算扣除數(shù):參照上面的工資稅率表不含稅部分,超過4,155元至7,755元的部分,則適用稅率20%,速算扣除數(shù)為555。

應納個人所得稅稅額=應納稅所得額*稅率-速算扣除數(shù)=7400*20%-555=925元

925元-380元=一頓豐盛的小龍蝦了?

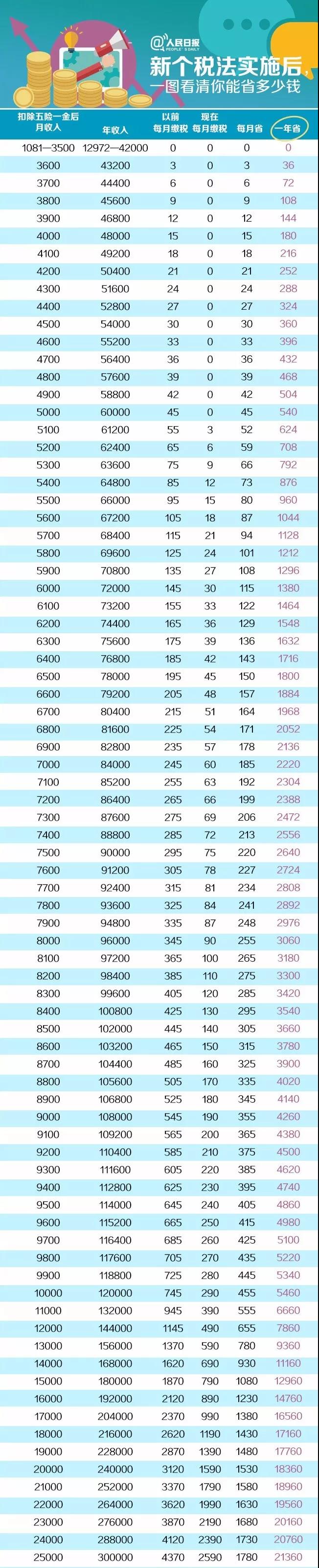

2、新個稅法實施后,一圖看清你能省多少錢!

10月發(fā)的工資

想報稅怎么辦?

最后用張表給大家看一下,簡單明了!

(注意:圖中的3500或者5000代表了適用“起征點”和對應稅率表的雙重意思。最終操作以納稅申報系統(tǒng)為準)

10月1日后年終獎這么算!

1. 自2018年10月1日至2018年12月31日計算繳納工資個稅,按照適用5000元新的費用標準和新的稅率表,還是“一個月一個月的算”,并沒有說“按年計算個人所得稅”,也就是說2018年10月1日至2018年12月31日期間全年一次性獎金計算征收個人所得稅方法是存在的。

2. 自2019年1月1日起,居民個人取得綜合所得(工資、薪金所得、勞務報酬所得、稿酬所得、特許權使用費所得),按年計算個人所得稅,以每一納稅年度的收入額減除費用六萬元以及專項扣除、專項附加扣除和依法確定的其他扣除后的余額,為應納稅所得額。

至于,2019年1月1日起,全年一次性獎金計算征收個人所得稅方法是否存在?

真的不知道!等政策明確。

如果不存在,可能會變向增加以年終獎為主要來源的個人的個稅稅負。

沒有政策,誰也沒招

3.建議發(fā)年終獎“等會”

在不考慮當月發(fā)放工資的情況下計算年終獎個稅(即假設當月扣除三險一金工資超過5000元),年終獎金額就是應納稅所得額。

【心急狀態(tài)下】如果9月份發(fā),適用3500元舊的費用標準和舊的稅率表

(1)應納稅所得額=年終獎金額=140,000.00

(2)平均每月=應納稅所得額÷12

=140,000.00÷12

=11,666.67

(3)平均每月11,666.67,參照2018年10月前稅率表,得到稅率25%,速算扣除數(shù)1,005.00

應納稅額=應納稅所得額×適用稅率-速算扣除數(shù)

=140,000.00×25%-1,005.00

=33,995.00

(4)稅后年終獎=稅前年終獎-應納稅額

=140,000.00-33,995.00

=106,005.00

【看過文章情況下】按照公布《個人所得稅法》修改方案,如果在10月份以后發(fā),適用5000元新的費用標準和新的稅率表

(1)應納稅所得額=年終獎金額=140,000.00

(2)平均每月=應納稅所得額÷12

=140,000.00÷12

=11,666.67

(3)平均每月11,666.67,參照修正案公布稅率表,得到稅率10%,速算扣除數(shù)210.00

應納稅額=應納稅所得額×適用稅率-速算扣除數(shù)

=140,000.00×10%-210.00

=13,790.00

(4)稅后年終獎=稅前年終獎-應納稅額

=140,000.00-13,790.00

=126,210.00

稅后年終獎相差=126,210.00-106,005.00=20,205.00

或個稅多繳額=33,995.00-13,790.00=20,205.00

提醒一下,年終獎(不考慮當月發(fā)放工資的情況下)10萬元,個稅多繳額9655元。沒有對比沒有傷害

4.在一個納稅年度內,對每一個個人納稅人,全年一次性獎金計算征收個人所得稅方法只允許采用一次(國稅發(fā)〔2005〕9號文件)

2018年度已經(jīng)發(fā)過全年一次性獎金的企業(yè)您就“飄過”(沒有年終獎的企業(yè)在藍天上飄過,有點高)

至于2019年1月1日起,全年一次性獎金計算征收個人所得稅方法是否存在真的不知道,屬于2018年還沒有發(fā)過全年一次性獎金的企業(yè),一定要好好珍惜“只允許采用一次”的機會,過期不候。

5.多發(fā)一元錢,年終獎多繳個稅8.8萬元的!適用5000元新的費用標準和新的稅率表的年終獎“坑”表如下:

最新個稅法的幾點提醒

各位會計人一定要清楚!

提醒1

自2018年10月1日至12月31日,納稅人的收入先行以每月收入額減除費用5000元的余額為應納稅所得額,并按照新的稅率表來計算納稅款。

提醒2

此次修訂邁出了綜合稅制第一步,把工資薪金所得、勞務報酬所得、稿酬所得、特許權使用費所得四項勞動所得都納入綜合征稅范圍,并適用3%到45%的七檔超額累進稅率。

提醒3

2019年以后納個稅時,除減去基本養(yǎng)老保險、基本醫(yī)療保險、失業(yè)保險、住房公積金等專項扣除外,還要減去專項附加扣除,再計算你要納稅的金額。

提醒4

專項附加扣除項目包括:子女教育支出、繼續(xù)教育支出、大病醫(yī)療支出、住房貸款利息和住房租金以及贍養(yǎng)老人支出。

提醒5

納稅人取得綜合所得需要辦理匯算清繳的,應當在取得所得的次年3月1日至6月30日內辦理匯算清繳。

提醒6

勞務報酬所得、稿酬所得、特許權使用費所得這三項,需經(jīng)過減除或減征后,再進行綜合征稅。按照收入額的20%進行費用扣除,體現(xiàn)的是對取得這三類勞動所得所發(fā)生的成本類費用的扣除,符合凈所得課稅的原理。特別是其中的稿酬所得,相當于兩次‘優(yōu)惠’,先減除20%費用再按照70%計算。

本文來源:會計職稱考試

-

上一張:這九種容易犯的記賬陷阱,你都處理正確了嗎?

下一張:財政部通知,利潤表和資產負債表又改了!

0515-88266477 13770005602

0515-88266477 13770005602